転勤などで自宅のマンションを空けることになった場合、自宅のマンションを「売るか」「貸すか」どのように決めたらよいのでしょうか。

当記事では、マンションを売るか、貸すかという大きな決断に際して判断基準となるそれぞれのメリット、デメリットや費用、住宅ローンがある場合の注意点などをお伝えします。

目次

1. マンションを売るか貸すかの判断基準その解説

マンションを売るか貸すかそれぞれの判断基準をご案内します。

1-1. 再度住む予定があるか

再度住む可能性があるようなら、貸し出すことがおすすめです。

例えば、転勤中だけマンションを貸し出し、帰任後に再度住みたい場合や、マンションを相続され定年退職後などに住む可能性がある場合です。住み慣れた地域の方が落ち着く方もいると思います。このような場合は、期間を限定して貸し出せる賃貸借契約で貸し出すことを検討すると良いでしょう。

1-2. 住む予定がなければ売却

一方、今後そのマンションに住む予定がなければ、売却がおすすめです。ただし、売却してしまうとそのマンションや類似の物件であっても状況や立地次第では、再取得は難しくなるでしょう。また賃貸で借りられたとしても家賃が高く、住宅ローンを支払い続けていた方が安く済む可能性もあります。売却は慎重に考えましょう。

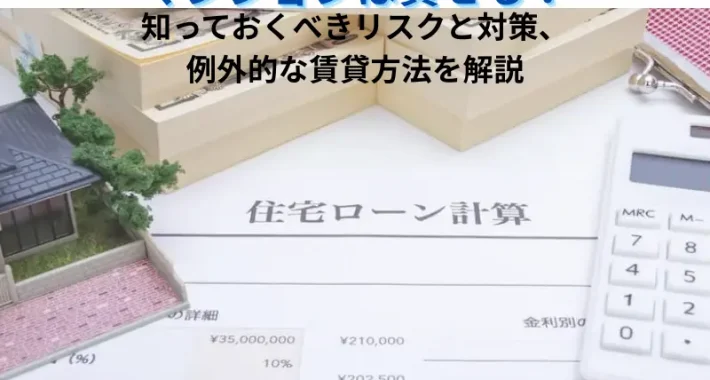

1-3. 住宅ローンが残っているとき

住宅ローンが残っている場合は、金融機関に相談しましょう。住宅ローンは契約者本人が住むための家の購入に利用するローンです。そのため、住宅ローン支払い中にマンションを貸し出す場合は、原則他のローンに切替えるか、残債を一括返済しなければなりません。

ただし、転勤期間中だけの貸し出しで帰任後に再度住む場合は、住宅ローンを継続しながら、貸し出せる場合もあります。金融機関ごとに規約は異なるため、住宅ローンが残っている際は金融機関に相談しましょう。

なお、売却時も住宅ローンが残っている場合は残債の返済が必要です。売却で得た資金を返済に充てることもできますが、売却価格が残債を下回る場合は自己資金を用意しなければなりません。それでも返済できない場合は売却できません。

2. マンションを売るか、貸すか迷った時、他の人はどうしている?

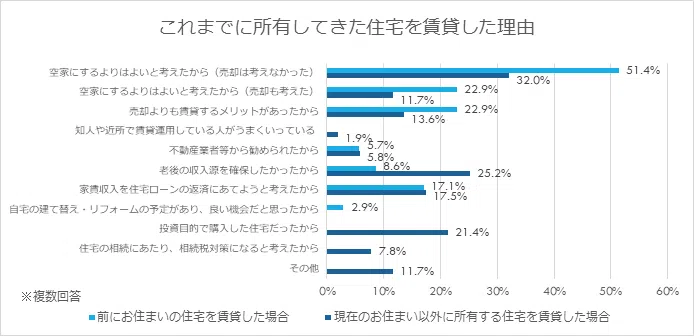

「売る」「貸す」それぞれの選択肢を見てきましたが、一般的に「貸す」か「売る」かどのような基準で選んでいるのでしょうか。国土交通省のデータを見てみましょう。

三大都市圏の持家戸建住宅、分譲マンションに居住している30歳以上の世帯主を対象に行われた調査です。これまでに所有してきた住宅を「賃貸した理由」と「賃貸しなかった理由」がそれぞれ挙げられています。

まず、賃貸した理由は下記のようになっています。

出典:「個人住宅の賃貸流通の促進に関する検討会」の最終報告について

「個人住宅の賃貸流通の促進に関する検討会 報告書(別添資料集)」をもとに作成

「空家にするよりはよいと考えたから」という回答が最も多くなっており、なかでも「売却は考えなかった」という回答が多くなっています。

住んでいない住宅を賃貸した理由として、4人に1人が「老後の収入源を確保したかったから」を挙げており、資産活用で安定的な収入を得ることを選択しています。

また、「家賃収入を住宅ローンの返済に充てようと考えたから」という理由が、それぞれ17%程度あります。原則として住宅ローンのまま賃貸を行うことはできませんので、「転勤」などの事情があったと考えられます。

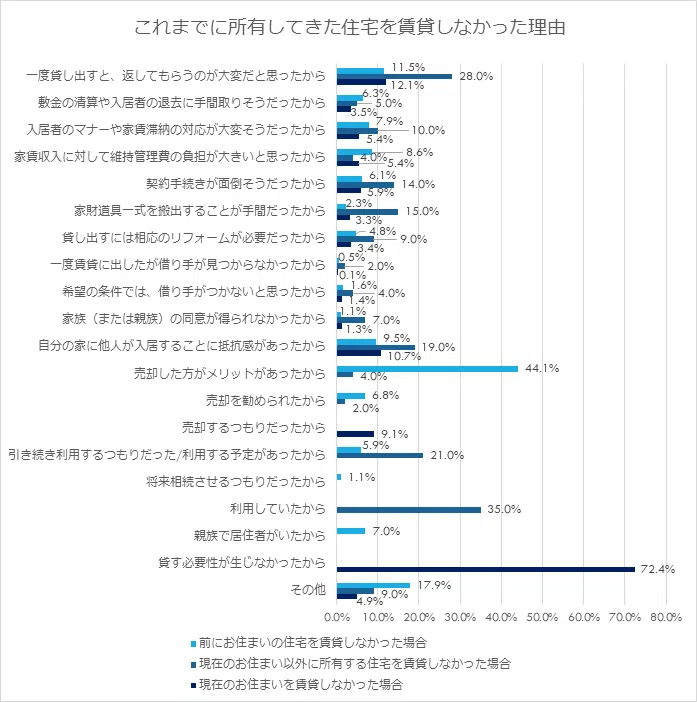

出典:「個人住宅の賃貸流通の促進に関する検討会」の最終報告について

「個人住宅の賃貸流通の促進に関する検討会 報告書(別添資料集)」をもとに作成

一方、前に住んでいた住宅を賃貸しなかった理由としては「売却した方がメリットがあったから」が、もっとも多くなっています。具体的に挙げられている理由には、契約方法に注意したり、賃貸管理会社を利用したりすれば対応できるものもあります。

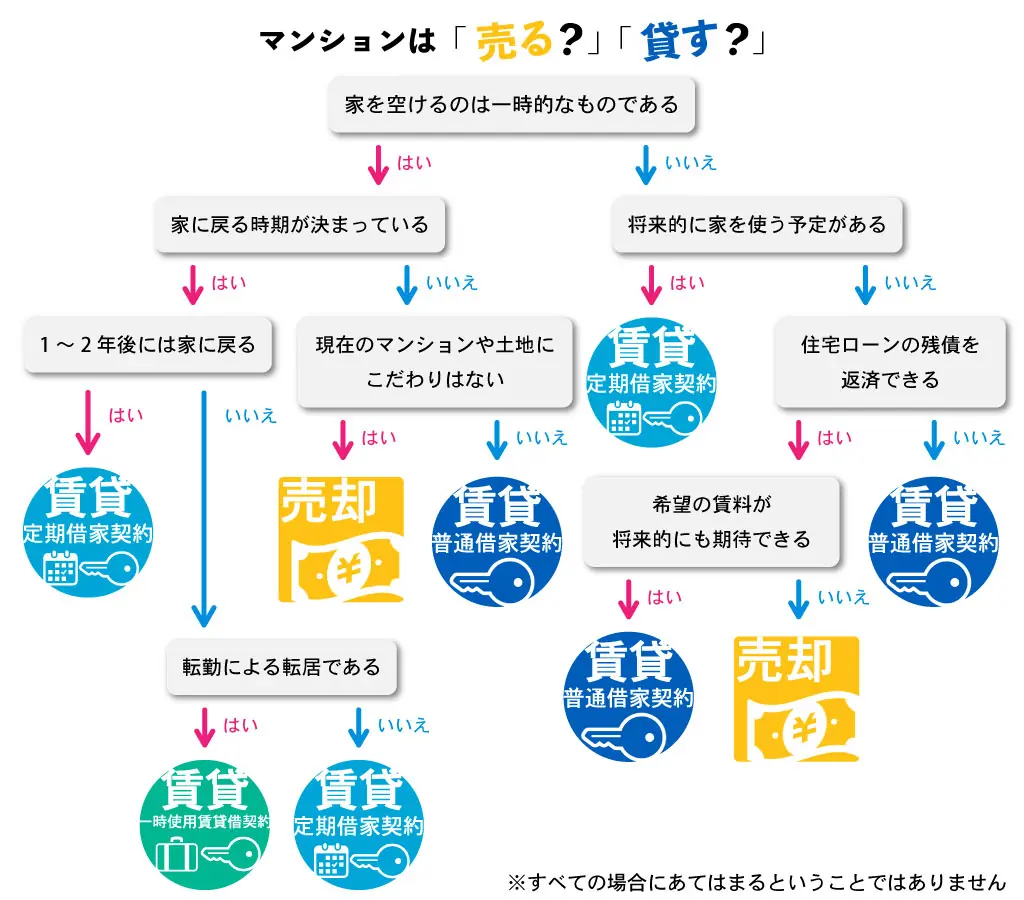

2-1. 売るか、貸すかフローチャートでも診断

マンションを売るか、貸すか方向性を出せるようフローチャートを作成しました。簡単ではありますが、売るか、貸すかの基準と合わせて診断してみてはいかがでしょうか?

≪マンションを売るか、貸すかどう決めたら良いか考えている方におすすめの記事≫

関連記事:マンションは貸すか売るかどっちがいい?【メリット・デメリットを解説】

3. マンションを売るメリット・デメリット、注意点

前項では、マンションを売るか、貸すかの判断基準、調査データから他の人が賃貸を選んだ理由などを見てきました。ここでは、「売る」「貸す」それぞれのメリットや注意点、費用を見ていきましょう。

3-1. マンションを売るメリット

- まとまった現金を得られる

一度に多額の現金が得られることは、大きなメリットです。生活費や住宅ローンの返済に充てることができます。

- 維持費がかからなくなる

マンションの管理費や、固定資産税などの負担から解放されます。また、物件を維持管理していくための設備のメンテナンスや壁紙貼り替えなど、リフォーム費用もかからなくなります。

3-2. マンションを売るデメリット

- 買い戻すことが難しい

マンションを一度売却してしまうと、買い戻すことは難しいでしょう。

今は価値を見出せていなくても、あとから売却したことを後悔しないように、手放す前に様々な角度から検討することが重要です。

- 住宅ローンの完済

マンションを売却するためには、住宅ローンを完済しなければなりません。 売却金額で返済できれば問題ありませんが、足りない場合は自己資金を用意しなければならず、用意できない場合は、マンションを売却できません。

3-3. マンションを売るときの注意点

- 譲渡所得税や仲介手数料がかかる

マンションが購入時よりも高い金額で売れるなど、マンションの売却によって利益が発生した場合、この利益に対して譲渡所得税が課税されます。 また、不動産仲介会社を通じて売却が成立した場合、成功報酬として売却額に応じて以下のように仲介手数料が発生します。

| 取引額 | 仲介手数料(別途消費税) |

|---|---|

| 200万円以下 | 取引額 × 5% |

| 200万円超から400万円以下 | 取引額 × 4% + 2万円 |

| 400万円超 | 取引額 × 3% + 6万円 |

- 売却まで時間がかかる

賃貸よりも高額なため、築年数や物件の状態も厳しく見られ、買い手が直ぐに決まるとは限りません。また、買い手から値下げ交渉をされることもあり、希望通りの売却価格で売却するには時間がかかると考えた方が良いでしょう。

4. マンションを貸すメリット・デメリット、注意点

4-1. マンションを貸すメリット

- 家賃収入が見込める

入居者がいれば、毎月一定の収入を得ることができます。住んでいない間も資産を有効活用できます。 - 再度住むことができる

長年住んだ大切な住まいであるマンションを手放さずに、再び慣れた地で暮らすことができます。契約時に賃貸期限を決める契約方法を選択すれば、希望するタイミングで再び住み始めることができます。 - 資産として保有できる

老後に住むための家として備えたり、売却やマンションを担保に借り入れをしたりして現金化できるように、資産として残しておくことができます。将来、自分の子どもに相続させることもできます。

4-2. マンションを貸すデメリット

- 賃貸管理に手間がかかる

賃貸中は、契約手続きや入居者からの問い合わせや設備の修理手配、退去時の手続きなど賃貸に関わる業務が多岐にわたり発生します。会社員など本業がある方が一人で管理を行うことは難しいでしょう。ただし、これらの手間は賃貸管理会社に依頼することで大きく軽減できます。

- 経年劣化で資産価値が下がる

マンションの資産価値は経年劣化で減少していきます。将来的に売却しようと考えている場合には、売却金額が低下することも考慮する必要があります。

4-3. マンションを貸すときの注意点

- 維持費や初期費用がかかることがある

マンションを貸す際は、壊れていたり、古くなったりしている箇所は、事前に修理をしなければなりません。 入居中の設備の故障や破損、退去時の原状復帰も入居者に過失がなければ、貸主負担での修理となります。また、固定資産税、修繕積立金は所有者である貸主が引き続き支払います。

- 賃貸借契約の違いに注意する

転勤を終えて元のマンションに再入居したい場合は、契約方法に注意しましょう。転勤期間中の一時的な貸し出しは「定期借家契約」「一時使用賃貸借契約」で行いましょう。

一般的な「普通借家契約」は契約更新が前提のため、入居者が希望すれば契約が更新され、再入居が難しくなります。家賃未払いなどの正当な事由があれば更新を拒否することもできますが、借主の権利が強い契約のため、一時的な賃貸をする際には注意が必要です。

「定期借家契約」や「一時使用賃貸借契約」は、あらかじめ期間を定めて契約します。普通借家契約より借主が見付けにくくなるため、普通借家契約より賃料を相場より調整する必要があるでしょう。

5. 迷うなら賃貸をおすすめする理由

マンションを売るか、貸すかは簡単に決められないと思います。「もう住むことはない」と思っていても、予期せぬことでマンションが必要になることもあるでしょう。結論を急がないときは、次のような理由から、一旦貸し出してみることをおすすめします。

5-1. 結論を出すまで情報収集ができる

転勤期間は一般的に3年程度といわれています。時間がない場合や流動的な転勤の場合は早々に決断して後悔しないよう、最初の2年間を賃貸に出しながらその間、賃貸、売買双方の情報収集をすることで、より良い結論が出せるでしょう。売却が良さそうであれば賃貸契約が終わったタイミングで売却すれば、2年分の家賃収入も手元に残ります。また、賃貸中に売却したい場合もオーナーチェンジという方法で売却をすることも可能ですし、入居者が購入する場合もあります。

5-2. 買い戻すことは難しく、実現しても手数料がかかる

先述した通り、売却後に元の家を買い戻すことは難しいでしょう。購入の場合でも先述の通り仲介手数料が発生します。リフォームをして売りに出されている可能性もあり、その際はさらに高額になることが考えられます。また、所有期間が5年以下で売却し利益が出た場合、以下表の通り通常の譲渡所得税より高額な税率になります。納税額が高くなる為、売却時の手残りが減ってしまいます。

| 所得の種類 | 合計税率 |

|---|---|

| 短期譲渡所得 | 39.63% |

| 長期譲渡所得 | 20.315% |

5-3. 地価が値上がりする可能性がある

国土交通省の報道発表資料では、全国の地価動向は全用途平均で3年連続上昇しています。

- 東京圏、名古屋圏では、全用途平均・住宅地・商業地のいずれも3年連続で上昇し、上昇率が拡大

- 大阪圏では、全用途平均・住宅地は3年連続、商業地は2年連続で上昇し、それぞれ上昇率が拡大

東京都の住宅地における地価変動率の推移は令和5年から令和6年の変動率が2.6倍から4.1倍に上昇しています。

コロナが明けたことで人の流れが回復し店舗需要、再開発事業が進んでいることなどで利便性、住環境に優れたエリアの住宅需要は旺盛です。賃貸で所有し続けることで築年数は進行しますが、このように地価が上昇していることで需要が増え多少高額の家賃設定も期待できるかもしれません。

5-4. 空き家にするリスクは大きい

売るか、貸すか決められず空き家にしようと考えていたら、空き家の選択肢は避けるべきでしょう。

空き家にすると普段は生活している中で日常的に行われる換気、通水がされなくなります。密閉されることで湿気が溜まり建材がダメージを受ける、木造マンションであればシロアリなどの被害も考えられます。通水されないことで排水管からの悪臭が発生する、水道管が錆びるなどのマンションの劣化に繋がり資産価値を落とします。

また、長期留守宅にすることで管理されていないことが分かってしまうと空き巣が入るリスクも増えるでしょう。

6. 賃貸としてマンションを資産活用する方法とポイント

先述の通り、売るか、貸すか決めきれないときの対応として賃貸を提案しましたが、実際に賃貸としてマンションを資産活用する際の方法やポイントをお伝えします。

1つ目のポイントは、賃貸に関わる業務を賃貸管理会社へ委託することです。管理手数料は発生しますが委託をすることで賃貸に関わる業務負担を大幅に軽減できます。詳しく解説していきます。

6-1. 賃貸管理会社の活用やサブリースのメリット

マンションを貸し出す際「賃貸管理業務」といわれる賃貸に関わる業務が発生します。

大まかには入居者管理、建物管理の2つに分かれます。

入居管理は入居者募集~入居中の対応~退去時の手続きまでを行い、建物管理は経年劣化する建物や設備に対する適切な管理によって物件の資産価値を維持します。

詳細は関連記事にてご確認いただけますが、賃貸管理は多岐に渡ります。

関連記事

賃貸管理の業務内容

貸し出す際の管理形態は3つあり、いずれかを選択しなければいけません

・自主管理:賃貸に関わる全てを自分で行うため、法令などの知識や賃貸管理の経験が必要

・委託管理:3~7%の賃貸管理手数料が発生するが、大半の業務を賃貸管理会社が行うため自身の手間は殆ど軽減する

・サブリース:5~12%の賃貸管理手数料が発生するが、全ての業務を賃貸管理会社が行う。実質の契約者が管理会社になることから「転貸借」とも呼ばれ、委託管理以上に手間が軽減できる

上記は大まかな説明ですが、忙しい方や賃貸管理に不慣れな方であればサブリースを活用するメリットは大きいでしょう。会社員の方で初めてマンションを貸し出す際には、賃貸管理に手間を取られて本業をおろそかにしないためにも、賃貸管理会社を活用すべきでしょう。管理手数料は発生しますが、それ以上の恩恵を受けられます。

各管理形態の詳細はこちらをご確認ください。それぞれのメリットやデメリットの比較もあり、違いが明確になります。

関連記事

賃貸管理の方法

6-2. 適切な家賃設定のポイント

適切な家賃設定のポイントは、複数の賃貸管理会社に賃料査定を依頼することです。

賃料査定を依頼すると各社の成約事例や類似物件などから概算の賃料が提示されます。各社の特徴が出るため、実際の相場や根拠、その額で貸し出せる可能性がどれくらいあるか確認した方が良いです。そのため、1社だけでは判断しにくいため2~3社に依頼することがポイントです。

査定額は過去事例や傾向から出した参考値なので実際に募集しないと分かりません。営業活動のため敢えて高めの査定を出し、委託契約を優先する賃貸管理会社も中にはあるので注意してください。

査定額に納得できたら「管理実績、管理戸数」「賃貸管理の業務範囲」「業務範囲と管理手数料が見合っているか」など範囲を広げて管理会社に確認しましょう。

それでも決められない場合は、賃貸、売買両方で不動産会社に相談するのも手かもしれません。

7. まとめ

マンションを「売る」か「貸す」か、どちらが最適な選択肢であるかは、マンションや状況によって異なります。

ひとくちに「貸す」といっても、期間を限定した契約や一時的な賃貸を目的とした契約方法もあり、空いている期間だけ有効活用することも可能です。賃貸中の管理の手間は、賃貸管理会社を利用することで減らすことができ、転勤中の自宅を賃貸できるリロケーションと呼ばれるサービスもあります。住宅ローンを利用している場合は、原則貸すことはできませんが、転勤などのやむを得ない事由であれば柔軟に対応してくれる金融機関もあるようです。

また、「売る」場合も、不動産市場で購入者を探す仲介と不動産会社に買い取ってもらう買取の2種類があり、仲介の方がマンションの売却金額が高く、買取の方が早くマンションを現金化できます。いずれにしても、ローンが残っている場合は、ローンを完済しなければ売却できないため、売却金額でローンの残債がまかなえるか、足りない場合は自己資金を用意できるか、計算してみるとよいでしょう。

マンションを「売る」か「貸す」かの基準は大きく次の3つです。

- 再度住む予定があるか

- 今後住む予定がなければ売却

- ローンが残っていれば「金融機関に相談する

それでも決められない場合は、賃貸と売却を同時に募集し、より条件の良い方で契約してみるのもよいでしょう。

この記事の編集者

カテゴリ: マンションを貸す 関連記事

賃貸に役立つコラム記事

海外赴任時の賃貸に関して

転勤時の賃貸に関して

一戸建て・マンションの賃貸に関して

査定に関して

人気記事TOP5